Una FED ancora troppo discrezionale

Riceviamo e volentieri pubblichiamo da Daniele Vecchi

«I dati economici più recenti indicano che l’attività economica continua ad espandersi a un buon ritmo». «Il PIL è cresciuto del 2,2% (annualizzato) nella prima metà dell’anno e i dati più recenti confermano le previsioni di un tasso di crescita simile anche per il terzo trimestre». «Il tasso di crescita della spesa per consumi continua ad essere solido». Infine, «il tasso di disoccupazione è risalito ma rimane sostanzialmente basso, al 4,2%» [1].

Sono alcuni dei commenti introduttivi del Presidente della Federal Reserve Bank (FED) americana, Jerome Powell, alla conferenza stampa successiva alla decisione del Federal Open Market Committee (FOMC) di TAGLIARE i tassi di riferimento dello 0,5%.

Di certo non una sorpresa per i mercati, “preparati” per settimane dalla serie ininterrotta di commenti dei membri del FOMC sulle loro più o meno esplicite intenzioni; l’unico dubbio era sull’entità del taglio, tra lo 0,25% e lo 0,50%.

La FED ha giustificato l’aggiustamento dei tassi d’interesse come misura di gestione del rischio: la situazione occupazionale è certamente meno rosea di qualche mese fa mentre i progressi sul fronte della lotta all’inflazione sono tangibili ancorché non completi. Tralasciamo ogni considerazione sul fatto che la politica fiscale USA continui ad essere ultra-espansiva con un deficit di bilancio che si posiziona tra il 5,5 e il 6%.

La vera domanda però riguarda le modalità con cui vengono prese le decisioni dalle banche centrali. Sono puramente discrezionali? Dovrebbero essere basate su regole quantitative? O basarsi su un mix?

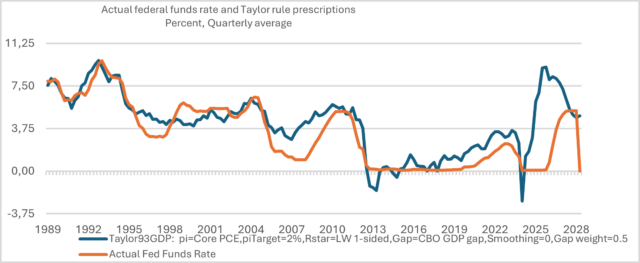

Alcuni commentatori e operatori di mercato hanno razionalizzato la decisione della FED facendo riferimento alla cosiddetta Taylor rule [2], una regola relativamente semplice che lega meccanicamente il livello dei tassi d’interesse agli scostamenti del tasso d’inflazione effettivo rispetto al target e al cosiddetto output gap.

Certamente la FED guarda costantemente alle indicazioni fornite dalle varie versioni della Taylor rule [3] e forse dovrebbe aumentarne il peso relativo nelle decisioni di politica monetaria. Un approccio più olistico durante il periodo 2021-2022 avrebbe evitato di considerare l’inflazione transitoria e una FED più reattiva avrebbe evitato contrazioni significative nei salari reali.

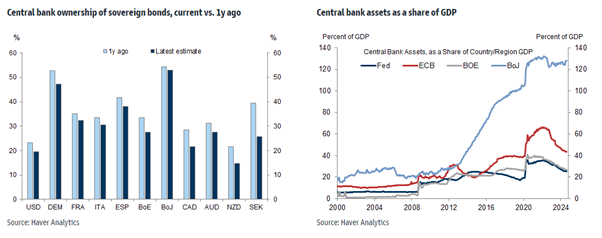

Purtroppo prevale la sensazione che l’approccio emergenziale, conseguente alla crisi finanziaria del 2008, lasci spazio limitato per considerazioni di lungo periodo consentendo ambiti di discrezionalità eccessivi. I grafici sottostanti dimostrano come questo approccio, quasi “emotivo”, tenda a diventare inerziale se non a cristallizzarsi come nel caso della BoJ. La recente decisione della FED, di proporzioni limitate, sembra ricalcare questo copione.

Note:

[1] I virgolettati sono una libera traduzione dell’autore.

[2] John B. Taylor (1993), “Discretion versus Policy Rules in Practice”, Carnegie-Rochester Conference Series on Public Policy, vol. 39 (December), pp. 195-214.

[3] In tempi di intelligenza artificiale quasi ironicamente si ricorre a regole meccaniche o empiriche, tipo la Sahm rule, per il supporto alla decisione.