La gioiosa macchina per la spesa

Uno degli aspetti più allarmanti della triste condizione in cui versa il nostro paese è costituito dalla scarsa considerazione, ai limiti dell’incoscienza, di quanto soffocare il nostro tessuto imprenditoriale possa danneggiare le prospettive di crescita del nostro paese e in definitiva diminuire il benessere futuro della collettività.

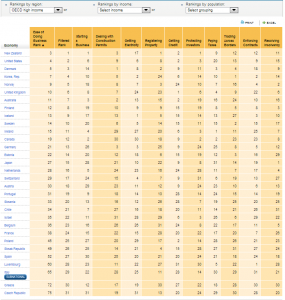

Qualche giorno fa la pubblicazione del rapporto doing business 2014 non ha destato particolare eco sulla stampa nostrana, se non per qualche sparuta considerazione superficiale La maggior parte degli interventi si è limitata a constatare il posizionamento del nostro paese nella classifica generale, registrando un modesto recupero rispetto allo scorso anno. Tuttavia è sufficiente un minimo di approfondimento per evidenziare quanto la situazione del nostro paese dovrebbe essere preoccupante: se restringiamo la classifica ai paesi ad alto reddito membri dell’OECD che sono i comparabili con i quali ha più senso fare un confronto troviamo che l’Italia è 29ma su 31 paesi solo Grecia e Repubblica Ceca hanno un posizionamento peggiore.

Stiamo dicendo che in un mondo sempre più globalizzato, in cui è sempre più facile per i capitali muoversi e soprattutto il capitale umano ha raggiunto un’importanza senza precedenti nel determinare la “ricchezza delle nazioni” l’Italia è quasi il peggior posto dove fare impresa tra i paesi sviluppati. In termini relativi c’è un forte incentivo per le nostre imprese e i nostri cervelli ad andarsene e per quelli stranieri a non venire nel nostro paese e dunque non c’è da meravigliarsi se le imprese che ancora resistono abbiano scarsa convenienza a investire e creare nuova occupazione.

Eppure nel dibattito politico e sui mass media prevale una visione dello stato come una “gioiosa macchina per la spesa” in cui tutte le forze politiche da destra a sinistra si preoccupano solo di come redistribuire le risorse (tenendo per se ovviamente la parte del leone) incuranti dell’agonia in cui versa e delle tragiche prospettive di coloro i quali quelle risorse producono con sempre maggiore difficoltà. Tutti sembrano ragionare come se lo stato potesse sopravvivere tranquillamente anche dopo la morte per soffocamento dell’ultima impresa privata, forse pagando la propria spesa con qualche tipo di moneta filosofale e a poco vale osservare che ormai siamo al livello in cui aumentato le aliquote il gettito diminuisce.

Mi sembra poi emblematico un commento ricevuto a questo post che sentenziava

le tasse vengono pagate in maggiore misura da dipendenti pubblici e pensionati

Mi pare evidente che al commentatore non è chiara la differenza fondamentale tra il ruolo di quelli che si trovano al di fuori del perimetro della pubblica amministrazione (e delle sue propagini pseudoprivate) e producono le risorse che servono a mantenere coloro i quali invece ricevono il proprio reddito dallo stato (parlo in dettaglio della questione in questo post)

Mentre siamo troppo occupati a inseguire il pettegolezzo del giorno sulle primarie del PD, o l’ennesima puntata della telenovella sul signor B, la nostra classe dirigente sta lentamente segando il ramo su cui tutti siamo seduti e il risveglio da questo sogno ad occhi aperti non potrà che essere brusco ed estremamente sgradevole.