Il ciclo boom-bust e le lacune dei Paesi dell’area LATAM

Riceviamo, e volentieri pubblichiamo, da Lorenzo Carrieri.

ABSTRACT: Il pezzo analizza la situazione attuale di alcuni paesi sudamericani ricorrendo ad un’analisi dei maggiori indicatori macroeconomici. Nel complesso, la fine del ciclo delle commodities a cui questi paesi fanno riferimento, unito ad una serie di lacune strutturali, ha determinato un classico tipo ideale di ciclo boom-bust.

Pur nelle loro differenze, le politiche volte a stimolare la crescita, l’occupazione e promuovere la ridistribuzione del reddito di ognuno dei Paesi considerati hanno finito per rivelarsi insostenibili e/o effimere poiché slegate da ogni vincolo di bilancio o da una crescita sostenibile.

Ciò ha determinato un innalzamento del rischio sovrano che si è manifestato inizialmente attraverso una generale crisi di fiducia degli investitori, con una conseguente fuga di capitali ed un sudden stop nei capital inflows che hanno aumentato la volatilità della valuta e possono, nel medio termine, portare a crisi delle bilance dei pagamenti. A livello domestico, il peggioramento delle condizioni di vita e la socializzazione dei costi del fallimento economico portano a colpi di stato e polarizzazione politica.

Purtroppo, il Sudamerica non è nuovo a tali dinamiche.

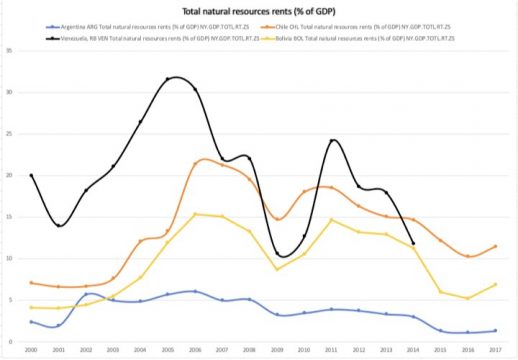

Figura 1. Total Natural Resources Rent, elaborazione da WB data

Il grafico sovrastante rappresenta il “Total natural resources rent“, un indicatore calcolato dalla World Bank che misura la percentuale del PIL dalla rendita da sfruttamento di risorse naturali dei 4 Paesi sudamericani attualmente in fase di crisi. Venezuela, Cile e Bolivia presentano una crescita fortemente legata al ciclo delle commodities di riferimento: petrolio, rame e idrocarburi rispettivamente. Dal grafico si può inferire che i suddetti paesi presentino un basso livello di diversificazione dovuta a economie fortemente legate ai prezzi delle materie prime (e dunque al business cycle).

Diamo ora uno sguardo ai prezzi di mercato delle materie prime di riferimento.

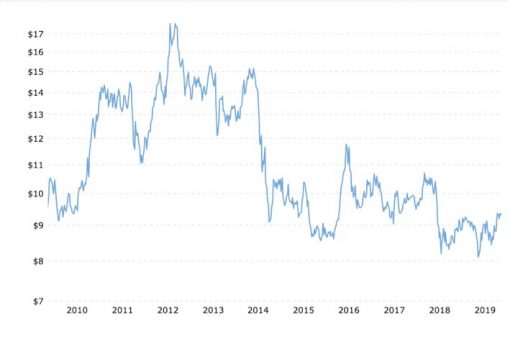

Figura 2. Prezzo della Soia

Questo è il prezzo della soia, 15 per cento dell’export totale argentino nel 2017. Picco nel 2012, cioè nella fase Kirchner di “sviluppo gonfiato“, a 17.58 dollari per bushel, che oggi si attesta sui 9.31 dollari. Le riserve valutarie vengono dilapidate nel periodo di vacche grasse del 2010-14, invece che essere accumulate, tramite politiche anti-cicliche che avrebbe funzionato da stabilizzatori automatici: il periodo “Kirchnerista” ha aggiunto livelli di instabilità al contesto e, come la maggior parte delle amministrazioni argentine, non è riuscito a rendersi conto che lo stimolo della domanda aggregata vacilla di fronte all’equilibrio delle riserve in valuta estera e ai vincoli fiscali.

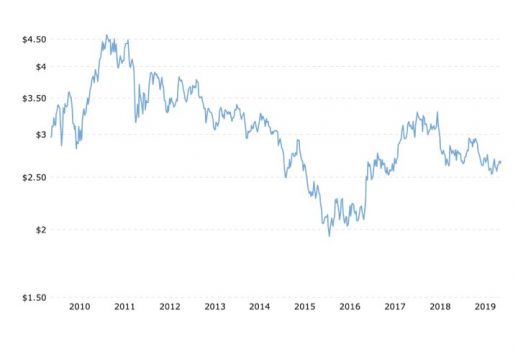

Figura 3. Prezzo Greggio (asse sx) e Idrocarburi (asse dx)

Questi sono i prezzi del Greggio (maggiore export Venezuela tra 80 e 90 per cento, in blu, asse sx) contro quelli del propano (32.1 per cento export Bolivia, in arancione, asse dx). I prezzi sono in caduta libera dal 2014.

Figura 4-5. Prezzo Rame come da COMEX e principale export Cile, dati OEC

Per quanto riguarda il Cile, qui i prezzi storici giornalieri degli ultimi 10 anni di COMEX copper, principale export di Santiago, come riportato dai dati OEC. Dal 2014, stesso film. Picco e poi discesa.

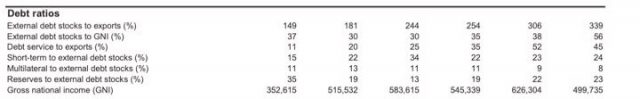

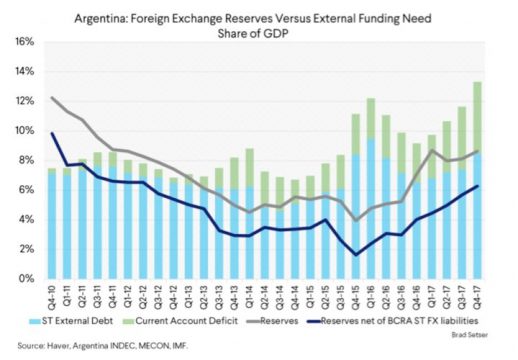

L’Argentina ha una situazione peculiare, infatti questo paese presenta un livello di export + import su PIL molto basso: 11.18 + 13.84 per cento. Questo significa che il Paese è relativamente “poco aperto” a livello economico, con poco accesso a valuta estera, ed un sistema bancario e di governo che fanno leva sull’over-borrowing da fuori per avere accesso al credito. Bisogna inoltre sottolineare come l’Argentina abbia un sistema bancario molto piccolo come si evince da qui: questo fa sì che le banche assumano più liabilities prendendo a prestito dall’estero che dai depositi domestici – come si noterà in seguito. Questo determina un peggioramento della posizione netta sull’estero degli istituti bancari e del governo, a fronte di un rapporto debito/PIL “sostenibile”. Prendiamo in esame gli indici di liquidità usati dalla World Bank nel suo International debt statistics 2020. Ciò che si nota è come, al netto di una diminuzione del prodotto nazionale lordo (GNI) nel 2018, la ratio debito esterno/export sia cresciuta fino al 339 per cento, mentre le riserve di valuta rispetto allo stock di debito siano al 23 per cento. La medesima situazione è riscontrabile nel grafico sottostante, dove vengono riportate le metriche relative al fabbisogno di valuta estera per mantenere livelli di equilibrio domestico e estero: mentre il deficit delle partite correnti si allarga, sono però le short-term liabilities (passività a breve termine denominate in US$) a farla da padrone.

Figura 5-6. Indicatori di liquidità del debito argentino e rapporto tra riserve valutarie, debito e partite correnti

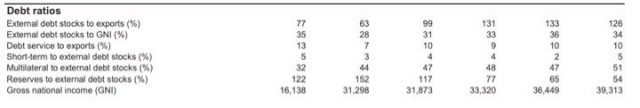

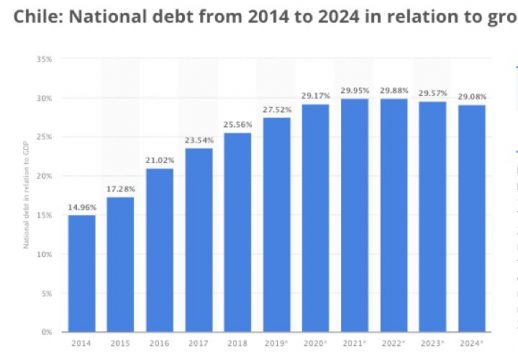

Tralasciando il Venezuela, che è un caso a sé stante, la Bolivia ha un rapporto del 24.90 per cento di PIL come Export e 31.80 per cento come Import – ciò significa che 56.7per cento del PIL è dato da esportazioni e importazioni; quanto al Cile, si registrano exports per il 28.70per cento ed imports per il 26.99 per cento. La figura qui sotto descrive le debt servicing ratios per la Bolivia, che fungono da indicatori di liquidità, mentre la seconda si riferisce allo stock debito/PIL del Cile. Sia Santiago che La Paz presentano indicatori più sostenibili di Buenos Aires, anche al netto di una maggiore apertura economica.

Figura 6-7. Indicatori di liquidità per Bolivia e Debito pubblico Cile

Un altro elemento che accomuna le tre economie considerate – Cile Bolivia e Argentina ‒ è la constatazione che, anche ben prima del crollo prezzi delle materie prime nel 2014, queste abbiano realizzato importanti disavanzi “gemelli” (partite correnti più saldo primario) per mantenere la crescita.

È considerazione comune, in ambito macro (per esempio, qui), che in fasi di crescita si debbano realizzare avanzi primari (la differenza tra entrate e uscite dello Stato, al netto degli interessi) al fine di creare un “cuscinetto” contro i cambiamenti nel ciclo economico e ottenere più spazio di manovra fiscale da sfruttare in fasi recessive.

Coerentemente con il fatto che le rendite da commodities siano in calo in tutti e 3 i paesi, un ruolo di ammortizzazione importante lo gioca infatti il consolidamento al livello del gettito fiscale, tramite maggiore progressività nel sistema, uno smantellamento dei sussidi e un aumento dell’imposta sul valore aggiunto. Questi 3 paesi infatti presentano un rapporto gettito-PIL molto basso se comparato allo standard secondo l’OECD (34 per cento): il Cile si attesta al 17.4 per cento, l’Argentina al 10.9 per cento e la Bolivia al 16.9 per cento.

Pertanto, regole fiscali ben progettate limitano il rischio che il ripristino della sostenibilità fiscale richieda misure potenzialmente capaci di minacciare la stabilità macroeconomica, come aggiustamenti fiscali improvvisi e di grandi dimensioni, inadempienza del debito o inflazione, con tutti gli shock che ne possono seguire. Tuttavia, nei suddetti paesi, ciò è avvenuto solamente in parte. Vediamo.

Il Cile ha una posizione migliore di Argentina e Bolivia, a fronte di una maggior crescita del PIL.

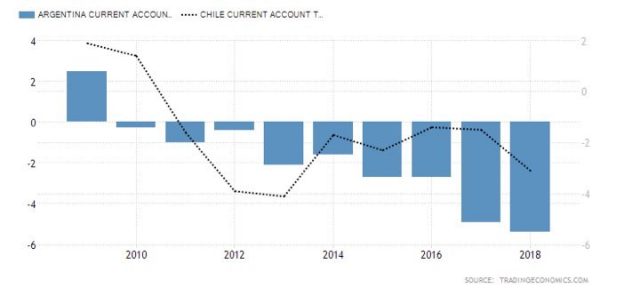

Figura 8. Deficit delle partite correnti Cile e Argentina

Nella figura in alto, confrontiamo rispettivamente i deficit delle partite correnti di Cile e Argentina. Per Buenos Aires si registra un deficit superiore al 4 per cento negli ultimi anni, mentre il valore corrispondente per Santiago è < 3per cento. In basso, invece, i valori per la Bolivia.

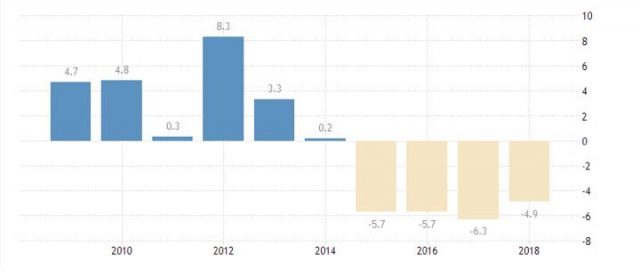

Figura 9. Partite correnti della Bolivia

Questo è invece quello della Bolivia.

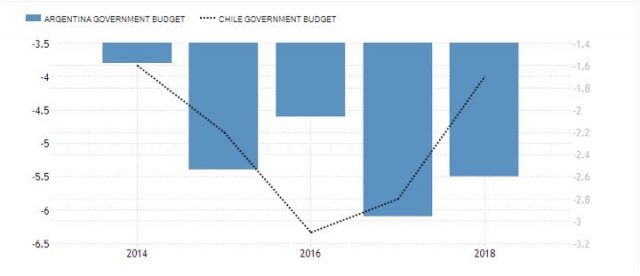

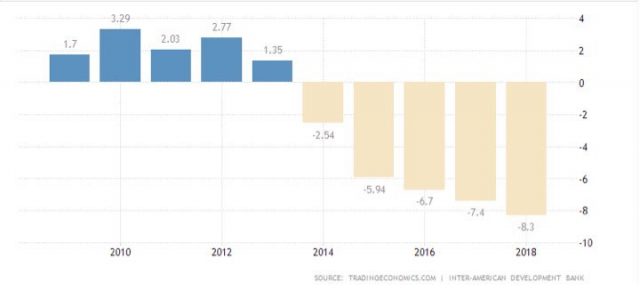

A livello di saldi primari, anche qui i 3 Paesi hanno tutti realizzato deficit importanti.

Figura 10-11. Disavanzo primario Argentina-Cile e Bolivia

L’Argentina si presenta con disavanzi primari al di sopra del 5.5 per cento del PIL, mentre il Cile ha ridotto il disavanzo dal 2016 in avanti.

Tuttavia, dobbiamo notare anche dei disavanzi importanti per La Paz, ben superiori del 8 per cento del PIL stesso. Ciò è imputabile al fatto che il Movimento Al Socialismo (MAS) di Morales, nel corso degli ultimi 6-7 anni, ha portato avanti una serie di importanti interventi dello Stato nell’economia: l’aumento dei salari minimi per i settori pubblico e privato, il blocco dei prezzi di beni come zucchero, mais e pane, ma anche la continua erogazione di sussidi statali per benzina, petrolio e altri carburanti. Le stime IMF parlano di spese al di sopra del 10 per cento del PIL per tali misure. Nonostante nel suo ultimo country report l’IMF abbia riconosciuto i risultati delle politiche di crescita di Morales, il Fondo suggerisce comunque una stretta monetaria, un consolidamento fiscale ed una ricostruzione delle riserve estere.

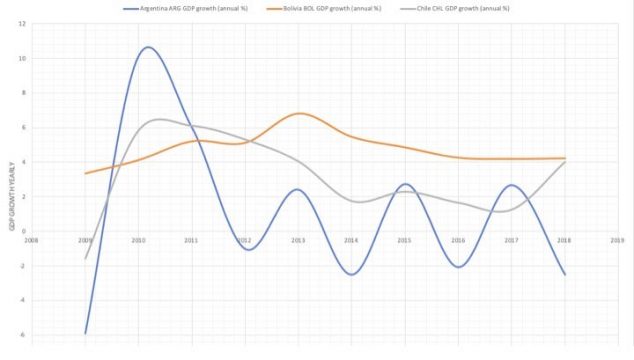

Qui di seguito, un parallelo tra i tassi di crescita dei tre Paesi in esame negli ultimi 10 anni.

Figura 12. Crescita PIL, elaborazione da dati WB

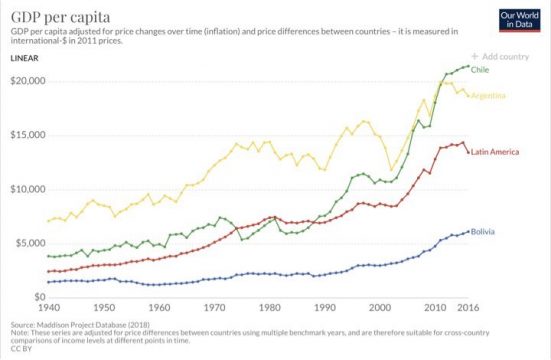

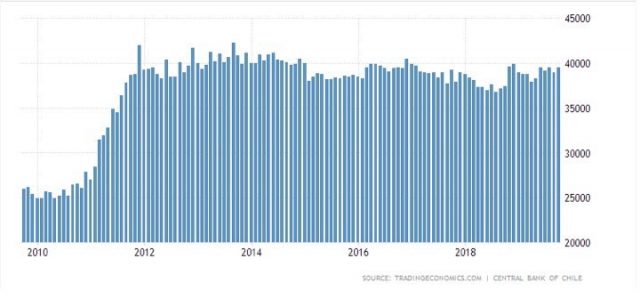

Il Cile registra una performance nettamente migliore anche in termini di riserve valutarie, che rimangono stabili anche dopo il 2014, sia essa dovuta al minor disavanzo primario o ad un miglior rating sovrano. Tuttavia, è notizia di pochi giorni fa che la banca centrale cilena ha iniziato dei currency swap in dollari a fronte di un deprezzamento repentino del peso cileno, andando così a drenare valuta forte dalle riserve per difendere il cambio. Nonostante il Cile rimanga il Paese latino-americano col più alto reddito pro-capite relativamente alla classe media, in cui l’inflazione è sotto controllo e l’inequality income come da indice di Gini rimane basso, le proteste contro il caro vita ed i salari stagnanti, scoppiate a seguito di un aumento del prezzo mezzi pubblici, testimoniano la presenza di un malessere diffuso.

Figura 13-14. PIL pro capite, comparazione Argentina- Cile e Bolivia con livello medio America Latina+Riserve valutarie Cile

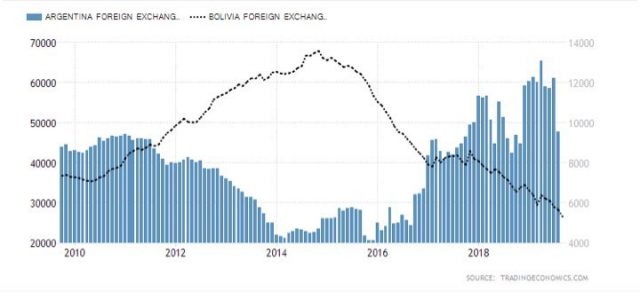

Argentina e Bolivia, per difendere il cambio e/o per servire il debito, esauriscono invece buona parte delle riserve in dollari. L’Argentina ricorre ad un prestito del Fondo Monetario Internazionale per il valore di 56 miliardi di dollari nell’estate 2018 per ricostruirsi una buona base, ma un ulteriore deprezzamento del Peso, a seguito dell’elezione di Fernandez, impone maggiori controlli sui movimenti di capitale e misure speciali, come l’emissione di titoli di debito di breve termine (Leliq) per drenare valuta forte dall’economia.

Figura 15. Riserve di valuta estera Argentina e Bolivia

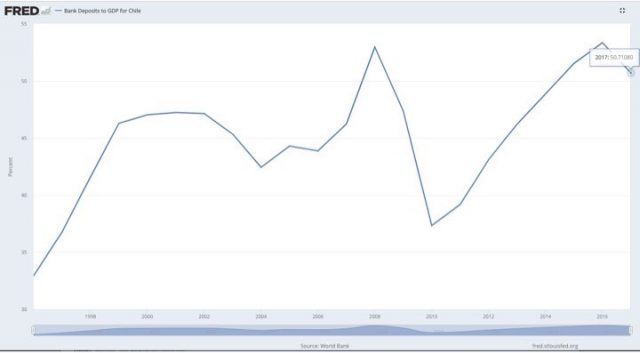

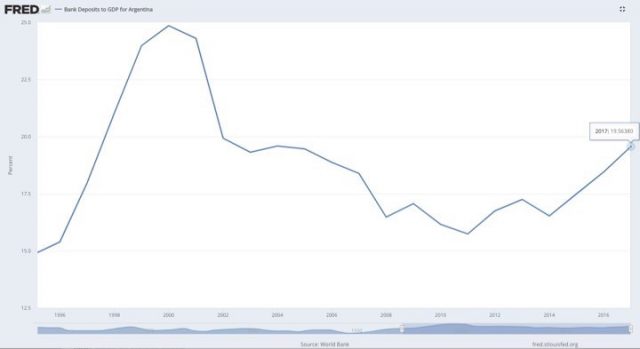

Qui in basso troviamo un altro dato interessante, ed importante per aiutarci a comprendere la situazione dei Paesi in questione: domestic deposits to GDP ratio – detto semplice, le disponibilità delle banche in termini di liabilities (depositi dei correntisti) da offrire a prestito come percentuale del GDP. La differenza tra Cile e Argentina è abissale: > 50 per cento contro il 19 per cento.

Figura 16. Rapporto domestic deposits to GDP per Cile e Argentina

Cosa ne consegue? Che si tratta di un fenomeno strettamente correlato all’over-borrowing degli istituti bancari da istituzioni straniere, con il rischio che il sistema bancario crolli a fronte di maturity e currency mismatches – letteralmente, che incorra in un rischio di rollover del debito e un rischio di tasso d’interesse – che si manifesterebbro negli stati patrimoniali delle suddette istituzioni, per poi rischiare di propagarsi in tutto il sistema economico, con conseguente corsa agli sportelli e annessa crisi valutaria e della bilancia dei pagamenti.

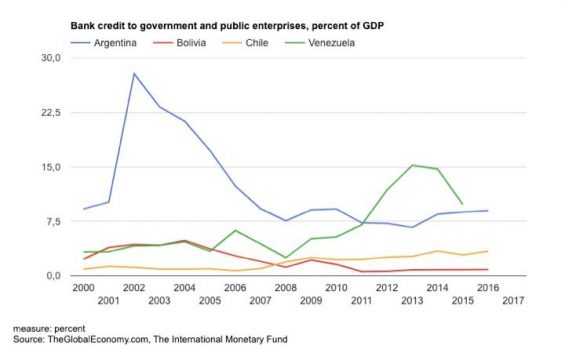

Figura 17. Allocazione del credito bancario al settore pubblico

In alto, si può osservare l’entità del credito offerto dal sistema bancario nazionale nei 4 paesi. In Argentina, nonostante la ratio domestic deposits to GDP sia davvero bassa (19per cento), le banche hanno in gran parte allocato depositi e altri finanziamenti presso il governo, traendo beneficio dall’impennata dei tassi di interesse. Al di là del fatto che queste misure drenino risorse dai settori a maggiore valore aggiunto come quello privato, tale dato è paradigmatico della situazione argentina, dove la spesa pubblica è molto alta, le imprese statali molto presenti nel sistema finanziario e le passività contingenti (contingent liabilities) garantite da coperture statali rappresentano una fonte di rischio di crisi fiscale non indifferente. Il picco del 2001 segna il classico caso di crisi valutaria e di bilancia dei pagamenti in cui l’Argentina incorse prima del default: un enorme allocazione del credito (depositi dollarizzati) verso la spesa corrente e deficit multipli e la conseguente impossibilità di mantenere il cambio fisso con la valuta statunitense (quella che in gergo tecnico viene denominata una crisi valutaria di terza generazione, con elementi della prima e seconda, per chi volesse approfondire qui e qui).

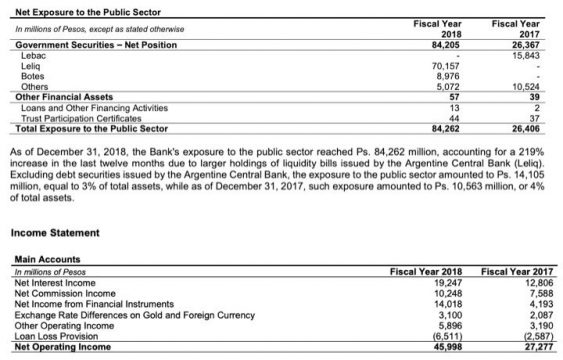

Figura 18. Rendiconto finanziario e conto economico Banco de Galicia

Ad esempio, qui nel bilancio consolidato c’è l’esposizione sul settore dei governativi del Banco de Galicia – una delle maggiori banche del paese sudamericano – che è aumentata del 219 per cento, soprattutto su titoli di debito a breve termine (Leliq) emessi da BCRA per drenare liquidità e ridurre l’inflazione. Come risulta da conto economico, Banco De Galicia ha aumentato il suo utile netto da strumenti finanziari del 234 per cento nel Q4 del 2018 a fronte di una sovraesposizione sui Leliq (“Net income from financial instruments rose to Ps. 14,018 million, equivalent to a Ps. 9,825 million increase (234%) compared to fiscal year 2017, particularly, income from government securities (up by 193%).

Conclusione: nell’analizzare la situazione di questi mercati emergenti non bisogna fermarsi ad una semplice osservazione degli stock-indicatori di solvibilità come debito/PIL, ma guardare anche ai flussi – cioè alla liquidità disponibile, come ad esempio laspesa corrente su PIL, interest rate payments/export di Good, Services and Investment…).

Ricapitolando, la fine del ciclo delle commodities a cui questi paesi fanno riferimento, unito ad una serie di lacune strutturali qui presentate, ha determinato un classico tipo ideale di ciclo boom-bust.

Pur nelle loro differenze, le politiche volte a stimolare la crescita, l’occupazione e promuovere la redistribuzione del reddito di ognuno dei Paesi considerati hanno finito per rivelarsi insostenibili e/o effimere, poiché slegate da ogni vincolo di bilancio o da una crescita sostenibile, con tutti i costi sociali che ne conseguono, in termini di eventuali svalutazioni della moneta, perdita del potere d’acquisto e polarizzazione politica.

Estratto e liberamente rielaborato dal policy paper “Financial Crises and Policy dilemmas in Latam”, Paul H.Nitze SAIS Johns Hopkins University paper, April 2018, scritto da Lorenzo Carrieri.

Lorenzo Carrieri (@CarrieriLorenzo) si occupa di analisi macroeconomica e del rischio sovrano, con particolare focus su alcuni mercati emergenti.